Analyse de la demande industrielle d’hydrogène en France : pourquoi promouvoir le développement de l’hydrogène à court terme dans le secteur industriel ?

De l’hydrogène gris à l’hydrogène renouvelable et bas carbone : un vecteur de décarbonation à fort potentiel

Le marché français de l’hydrogène est aujourd’hui principalement industriel, avec une utilisation notable dans les secteurs pétrolier et chimique, représentant plus de 900 000 tonnes par an2. Cet hydrogène, appelé « hydrogène gris », est produit à 94% à partir d’énergies fossiles (gaz, charbon, hydrocarbures) en France, et est responsable de l’émission de 11,5 Mt de CO₂ en France en 2022, soit 3% des émissions nationales7.

Aujourd’hui, grâce aux avancées de la technologie de l'électrolyse, l'hydrogène peut être produit de manière décarbonée, soit à partir d’électricité issue d’énergies renouvelables (H₂ « renouvelable » selon la législation européenne relative aux RFNBO), soit à partir d’énergie nucléaire (H₂ « bas carbone »). Le déploiement de cet hydrogène est essentiel pour atteindre les objectifs de décarbonation du secteur de l’industrie, responsable de 20% des gaz à effet de serre (GES) en France, en tant que matière première pour l’évolution des procédés industriels (ex : raffineries, chimie et pour la production d’énergie directe, sous forme gazeuse ou liquide (comme la sidérurgie)8.

Des industriels face à un cadre réglementaire de plus en plus strict

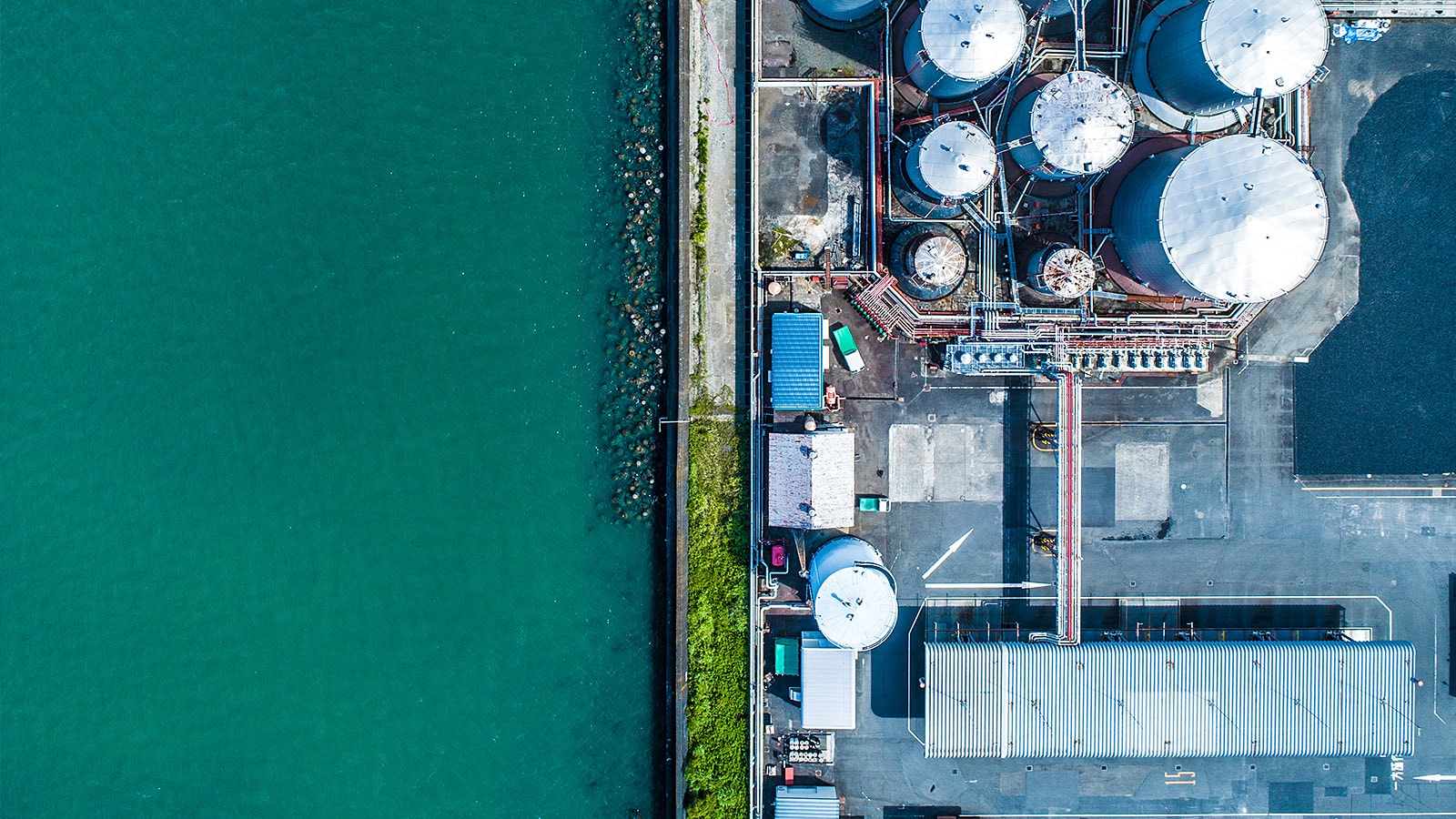

La France a établi une liste de 50 sites de industriels fortement émetteurs de GES, prioritaires pour les efforts de décarbonation. Les caractéristiques clés et la localisation détaillée de ces sites sont détaillées par le ministère de l’Économie dans le document « Les Thémas de la DGE ». Ces sites sont souvent concentrés dans des zones industrielles formant des hubs énergétiques, comme à Dunkerque et Fos-sur-Mer. Pour encourager des pratiques industrielles moins émettrices, ils sont soumis à des dispositifs réglementaires tels que le MACF (Mécanisme d’Ajustement Carbone aux Frontières) et l’ETS (Système d’Échange de Quotas d’Émission). Ensemble, ces régulations créent un cadre visant à réduire les émissions industrielles en Europe et obligent les industriels à identifier et intégrer des solutions de décarbonation dans leurs processus opérationnels.

Une absence de technologies alternatives pour répondre aux impératifs de certaines industries

Il est essentiel de prioriser l’usage de l’hydrogène auprès des industries qui ont des besoins critiques pour atteindre les objectifs de neutralité carbone. En effet, contrairement à d’autres secteurs, les options de décarbonation pour l’industrie lourde sont limitées : les procédés utilisés dans ce secteur sont extrêmement énergivores (par exemple, des températures souvent supérieures à 1000°C), ce qui rend l’électricité provenant de sources solaires ou éoliennes insuffisante pour répondre à ces besoins.

Une maturité technologique avancée et des applications identifiées

L’industrie est le secteur d’activité le plus avancé pour intégrer l’hydrogène renouvelable ou bas carbone à ses procédés industriels à court terme. Certains secteurs, tels que la chimie, les engrais et le raffinage, utilisent l’hydrogène depuis de nombreuses années, ce qui facilite la transition vers un hydrogène « vert ». En plus de ces usages historiques, d’autres besoins en hydrogène renouvelable ou bas carbone ont été clairement identifiés, dans la sidérurgie et la production de carburants de synthèse (cf. tableau ci-dessous2).

| Volumes d'hydrogène renouvelable et bas carbone alloués à l'industrie à horizon 2030 (en tH2/an) | |||

|---|---|---|---|

| Etude "Trajectoire pour une grande ambition hydrogènes à 2030" - septembre 2021 |

Déploiements projetés à 2030 - décembre 2022 | ||

| Scénario prospectif "Ambition" | Scénario prospectif "Ambition +" | ||

| Raffinage | 121 000 | 145 000 | 50 000 |

| Ammoniac "conventionnel" |

124 000 | 170 000 | 20 000 |

| Molécule de synthèse |

56 000 | 92 000 | 425 000 dont 55 000 pour d'autres besoins (e-methane, etc.) |

| Sidérurgie | 162 000 | 205 000 | 250 000 |

| Industrie diffuse | 12 000 | 23 000 | 12 000 |

| Chaleur industrielle |

x | x | 6 500 |

| Autre (usages non précisés) |

x | x | 51 500 |

| Total industrie | 475 000 | 635 000 | 815 000 |

Le secteur industriel, un vecteur clef du développement de la filière H2

Les projections de demande d’hydrogène renouvelable ou bas carbone en France indiquent des volumes importants et une évolution significative de la consommation industrielle d’ici 2030 (cf. graphique ci-contre, issu d’une étude publiée par France Hydrogène en 20212). Le secteur industriel, représentant entre 60 et 80% de la demande en 2030 et jusqu’à 50% à moyen terme, constitue le principal levier de massification de la filière hydrogène. Il sera donc clé pour impulser cette solution technologique dans un contexte d’urgence climatique.

Cependant, pour répondre à la demande projetée d’hydrogène à l’horizon 2030, il est impératif de déployer à court terme une offre compétitive, fiable et constante.

Une ambition nationale de production face aux réalités économiques et techniques : des capacités de production limitées par le coût de l’hydrogène, dans un contexte de chaîne de valeur en cours de consolidation

Une production d’hydrogène en France encore insuffisante, en partie à cause du manque de maturité des électrolyseurs

En 2021, la France avait 5,95 MW de projets d’électrolyseurs à eau en opération9. En parallèle, 252,3 MW de projets futurs en phase de développement ou en construction étaient recensés à fin 202210, soit 3,9% des objectifs 2030.

Les projets de production d’électrolyseurs français sont majoritairement au stade de pré-études de faisabilité et peinent à atteindre leur décision finale d’investissement notamment à cause d’un coût plus élevé. Pour tenir les objectifs français et européens affichés, des importations d’électrolyseurs sont à prévoir, soulevant des questions sur leur qualité et la compétition internationale, notamment avec la Chine. En effet, d’ici à 2030, l’Europe devrait installer une capacité totale d’électrolyseurs de 25,3 GW14, contre un objectif initial de 40 GW de capacités installées d’électrolyseurs en 2030. La France vise à installer une capacité de production électrolytique d’hydrogène bas carbone de 6,5 GW en 2030, soit environ 600kt/an, et de 10 GW en 2035, soit 25% de l’objectif européen. À l’échelle mondiale, les capacités de production d’électrolyseurs devraient atteindre 109,2 GW, dont 28,1 GW de projets en Chine (25,7 %), qui concentre à elle seule 40 % des capacités de production mondiales d’électrolyseurs grâce à ses « mégafactories ».

Aujourd’hui, quatre principales technologies d’électrolyseurs sont disponibles : les électrolyseurs alcalins (AWE ou AEL pour Alkaline Water Electrolysis), à membranes polymères (PEM pour Proton Exchange Membrane), à haute température (SOEC pour Solid Oxide Electrolyser Cell) et à membranes échangeuses d’anions (AEM pour Anion-Exchange Membrane). Les technologies SOEC et AEM, bien que moins matures technologiquement et encore au stade de démonstrateurs et de pilotes, présentent un potentiel significatif pour un futur déploiement commercial. Parallèlement, des efforts de recherche et développement se poursuivent pour améliorer les technologies d’électrolyseurs déjà commercialisées.

| Etat des lieux des technologies de production d'H2 | ||||

|---|---|---|---|---|

| Alcaline |

PEM |

SOEC |

AEM |

|

| Matières premières critiquesxi |

Nickel, Ruthénium, Iridium |

Platinium, Titanium, Iridium |

Cobalt, Nickel |

Nickel |

| CAPEX moyen (€/kW et €1,000 par kg/h)12 | 500 25 |

750 44 |

800 32 |

N/A |

| CAPEX (€/kWel)13 | 500 – 1 400 | 1 100 – 1 800 | 2 800 – 5 600 | N/A |

| LCOH avec prix d’électricité à €60/MWh | 4,6 | 5,4 | 4,3 | N/A |

| Maturité de la technologie | Mature | Commercialisée | Démonstrateurs | Prototypes de grandes tailles |

| Efficacité du voltage (%) | 50 – 70,8 | 48,5 – 65,5 | 81 - 86 | N/A |

| Consommation d’énergie (kWh/Nm3) | 4,5 – 7,5 | 5,8 – 7,5 | 2,5 – 3,5 | 4,8 – 5,6 |

| Développeurs et localisation des projets en France14 | McPhy (Belfort, AURA) – Entrée en opérations : Juin 2024 John Cockerill (Aspach, Alsace) – Entrée en opérations : NC H2V59 (Dunkerque, Hauts-de-France) – Mise en service : entre 2022 et 2023 |

Normand’HY (200MW) (Gonfreville, Normandie) – Livraison : 2026 EM-Rhône (200MW) (vallée du Rhône) – Mise en service : 2027 |

Genvia, fruit d’un partenariat avec CEA et Schlumberger (Béziers, Occitanie) – Entrée en opérations : Mars 2021 (Pilote), 2026 (Gigafactory) | Gen-Hy (Montbéliard, Bourgogne-Franche-Compté) – Entrée en opérations : NC |

Un coût de production de l’hydrogène renouvelable qui reste supérieur à l’hydrogène gris

L’hydrogène gris est certes un processus carboné (reformage du gaz à la vapeur) mais il présente l’avantage d’avoir un LOCH15 (Levelised Cost of Hydrogen Calculator) relativement bas, d’environ 1,5 €/kg en France16.

L’hydrogène renouvelable, produit par électrolyse de l‘eau, est alimenté par de l’électricité renouvelable. Cette condition s’ajoute au coût élevé des électrolyseurs, provoquant des LCOH très élevés, de 4,5 à 8,5 €/kg en fonction des technologies17 et qui représente donc un obstacle à la demande d’hydrogène renouvelable dans un contexte européen où le coût de l’énergie demeure relativement bas.

Des investissements massifs pour développer une chaîne de valeur intégrée de l’hydrogène

Pour garantir un approvisionnement fiable, constant et compétitif en hydrogène bas carbone ou renouvelable, il est nécessaire de construire une chaîne de valeur complète afin de garantir un approvisionnement fiable à volume constant et compétitif en hydrogène bas carbone ou renouvelable, c’est toute une chaine de valeur qu’il faut construire.

Des investissements estimés entre 85 et 125 milliards d’euros sont nécessaires d’ici 2030 (cf graphique ci-dessous), pour soutenir :

- La création de sites de production équipés d’électrolyseurs alimentés en eau et en électricité renouvelable

- Le développement d’un réseau de transport d’hydrogène transeuropéen, appelé la « dorsale hydrogène européenne » (EHB), comprenant 53 000 km de canalisations à travers 28 pays européens d’ici 204018, incluant de nouvelles infrastructures et l’adaptation de canalisations existantes (retrofit)

- Des infrastructures de stockage et de distribution de l’hydrogène

L’électricité renouvelable et l’eau, des ressources clés et limitées à ne pas sous-estimer

L’hydrogène renouvelable ou bas carbone nécessite des quantités très élevées d’électricité (environ 60 kWh pour produire 1 kg d’hydrogène, variable selon les technologies d’électrolyse)9 et d’eau (environ 10 litres par kg).

Actuellement, la production d’énergies renouvelables en France est encore limitée, représentant seulement 14%10 du mix électrique (environ 500TWh), ce qui restreint la production massive d’hydrogène renouvelable. Cette part devrait atteindre 40 % d’ici 2030, conformément aux ambitions inscrites dans la loi Énergie et Climat et la loi d’accélération de la production d’énergies renouvelables. Aussi, l’électricité issue des énergies renouvelables étant intermittente, le défi des prochaines années sera de construire des capacités renouvelables suffisantes (ambition de 40% de la production brute d’électricité à horizon 2030), accompagnées d’infrastructures de stockage afin de compenser les périodes d’intermittence.

À court et moyen terme, le parc nucléaire français a la capacité de fournir de l’électricité bas carbone en quantité suffisante pour soutenir la production d’hydrogène bas carbone. En rassurant ainsi les industriels sur toute la chaîne de valeur, cette alternative représente un levier important pour dynamiser le marché.

Parallèlement, une gestion efficace des ressources à l’échelle locale et à travers les politiques publiques permettra de sécuriser l’approvisionnement en eau.

La demande d’hydrogène « vert » par les industries en France est en forte croissance, mais le développement d’une offre nationale reste limité, confrontant la filière à des défis de compétitivité et d’opérationnalité

Des leviers pour accélérer le déploiement d’une filière française et atteindre les objectifs français de décarbonation industrielle

Seulement 4% des projets hydrogène parviennent à être financés et atteindre leur décision finale d’investissement19. La réduction des coûts est essentielle pour le développement de l’hydrogène renouvelable ou bas carbone dans le secteur industriel. L’acceptabilité et l’intégration de cette technologie dans les processus industriels dépendront principalement de son prix, qui devra s’aligner sur celui de l’hydrogène gris. Pour atteindre cet objectif, des leviers sont déployés par les autorités publiques et acteurs privés. Nous présentons ci-après ces derniers, ainsi que nos convictions pour favoriser leur efficacité et leur impact sur la filière.

Pour en savoir plus sur les financements et les programmes d’aide européens et nationaux existants, consultez : Hydrogène Vert : en quête de financement pour la transition énergétique

Investir dans les gigafactories pour massifier la production

Un levier pour réduire le coût de l’hydrogène renouvelable ou bas carbone est la massification de la production et les effets d’échelle. L’implantation de gigafactories, actuellement en développement sur le territoire, avec les premières mises en service prévues pour 2025-2026, sera nécessaire. En complément, l’innovation joue un rôle clé, notamment à travers l’amélioration de la performance des électrolyseurs pour gagner en efficacité et en efficience. Pour ce faire, plusieurs programmes de financement européens soutiennent les acteurs privés et publics dans leurs investissements. Parmi les principaux dispositifs :

“Horizon Europe” offre de nombreuses opportunités pour des projets de R&D&I en hydrogène renouvelable ou bas carbone, via deux programmes : CEF-Transport (projets de mobilité combinant production d’hydrogène vert et infrastructures de transport et de distribution) et CEF-Energy (grands projets d’infrastructures énergétiques comme l’interconnexion gazière et le réseau de transport de l’hydrogène).

L’Innovation Fund (IF), lancé en 2020 pour décarboner les projets industriels, permet à une entreprise, un acteur public ou un consortium d’acteurs publics et privés de financer une partie des CAPEX et des OPEX

Développer les mécanismes d’aide à la production et générer un effet de levier auprès des investisseurs privés

Pour permettre l’essor d’une production massive, des mécanismes de soutien doivent être déployés à court terme, notamment par la prise en charge du surcoût de production de l’hydrogène par rapport à l’hydrogène gris grâce aux financements publics. L’objectif est de rendre la molécule accessible aux industriels, attractive pour les investisseurs privés, et de favoriser une offre compétitive. Par exemple, aux États-Unis, les incitations de l’Inflation Reduction Act (système de crédit d’impôt) ont suscité un regain d’intérêt des investissements privés pour la production d’hydrogène renouvelable ou bas-carbone.

En Europe, les nouveaux mécanismes de la Banque Hydrogène de l’UE (EHB) et des Carbon Contracts for Difference (CCfD) au sein des États membres devraient compenser le surcoût de l’hydrogène renouvelable par rapport à l’hydrogène gris, tout en attirant les fonds privés pour atteindre les objectifs de production de 10 Mt d’hydrogène renouvelable. Les CCfD sont des contrats entre une administration publique et une entreprise, fixant un prix du carbone sur une période donnée pour réduire le risque d’investissement et partager les coûts de CO2 entre les entités publiques et privées. L’Allemagne et les Pays-Bas ont récemment lancé leurs propres mécanismes basés sur ce principe. En France, un nouvel instrument dédié à l’hydrogène sera mis en place en 2025, avec un mécanisme d’enchère similaire à celui de l’EU EHB. Selon les récentes annonces, 4 milliards d’euros seraient disponibles pour ce nouvel instrument, répartis sur trois vagues d’appels d’offres en fonction de la puissance des électrolyseurs.

Investir dans les capacités de production électrique

Le développement des capacités de production d’hydrogène renouvelable ou bas carbone doit être synchronisé avec la construction de capacités de production d’électricité renouvelable. Actuellement, les projets de production d’hydrogène renouvelable ou bas carbone pour l’industrie utilisent de l’électricité renouvelable via des contrats d’approvisionnement PPA (Power Purchase Agreement) avec des producteurs d’électricité renouvelable, ainsi que de l’électricité du réseau public français transmise par RTE. La combinaison de ces deux sources d’approvisionnement permet de répondre aux exigences légales pour obtenir un hydrogène labellisé « vert » tout en garantissant un approvisionnement continu grâce à l’électricité du réseau français.

Développer des écosystèmes territoriaux

La Stratégie Nationale pour le développement de l’hydrogène décarboné en France a été mise en place pour coordonner et planifier le développement de l’hydrogène renouvelable ou bas carbone. Ce développement se fera progressivement, principalement à travers l’émergence d’écosystèmes territoriaux, tels que les « vallées de l’hydrogène ». En rapprochant l’offre et la demande à l’échelle locale et en déployant une chaîne de valeur complète (production d’électricité, stockage, infrastructures de transport et distribution), ces dernières permettent de contribuer à « dé-risquer » les projets en mutualisant les efforts d’investissement et en sécurisant des volumes pour atteindre un seuil de rentabilité.

En France, sept grands bassins de consommation ont été identifiés comme points d’ancrage pour un déploiement massif de l’hydrogène vert. La mutualisation de la production et des usages dans ces bassins permettrait de réduire les coûts. Au sein de ces écosystèmes, les acteurs privés et les agences publiques collaborent pour créer un environnement favorable au développement de l’hydrogène vert. Ces collaborations peuvent prendre différentes formes et entités juridiques selon les objectifs fixés, telles que des partenariats, des sociétés de projet (SPV) ou des sociétés d’économie mixte (SEM). De nouveaux acteurs et usagers, appelés « catalyseurs », jouent un rôle clé dans la structuration de ces vallées ou hubs énergétiques. Ils interviennent notamment dans l’accès au foncier, les décisions d’aménagement et le choix des projets.

Se positionner dans un écosystème globalisé et concurrentiel : production ou importation ?

En parallèle du développement d’une filière nationale, une ambition européenne de créer un marché commun de l’hydrogène se dessine. Le cœur de ce futur marché réside dans le réseau européen de transport de l’hydrogène, appelé « Dorsale Hydrogène Européenne », qui traversera 21 pays avec plus de 40 000 kilomètres de pipelines. L’initiative prévoit un début d’utilisation en 2040, avec un budget estimé entre 43 et 81 milliards d’euros pour développer ce réseau, dont 69 % des canalisations seront constituées d’infrastructures gazières existantes reconverties. Ce réseau intégré et transeuropéen contribuera ainsi à la décarbonation des activités industrielles à grande échelle, en garantissant un approvisionnement en hydrogène renouvelable ou bas carbone à travers l’Europe.

À l’échelle mondiale, la production et la consommation d’hydrogène renouvelable ou bas carbone s’accélèrent, ce qui pourrait conduire à l’émergence d’un marché international de l’hydrogène. En effet, les pays situés à proximité du Tropique du Cancer possèdent des conditions météorologiques idéales pour produire de l’hydrogène renouvelable grâce à leurs capacités de production d’électricité renouvelable (niveau élevé d’irradiation annuel, grands espaces disponibles pour l’installation d’infrastructures de production d’électricité renouvelable). L’augmentation de la production et de la consommation mondiales pourrait ainsi favoriser le développement des échanges par voie maritime. Malgré une plus grande ouverture à la concurrence, cette intégration dans un réseau globalisé permettra à la France et à l’Europe de diversifier leurs sources d’approvisionnement et de favoriser l’accès à un hydrogène compétitif et continu.

Stabiliser et renforcer le cadre réglementaire pour les industriels en faisant preuve de pragmatisme

Des incitations comme l’Emissions Trading Scheme (ETS) et le MACF encouragent la décarbonation des secteurs à fortes émissions de GES, favorisant l’adoption progressive de l’hydrogène renouvelable ou bas carbone. Cependant, le prix du quota ETS, actuellement autour de 70€/tCO2, est moins dissuasif qu’il y a deux ans. Le MACF reste un outil clé pour imposer un coût environnemental standardisé, protégeant ainsi la production française et le marché européen des productions étrangères aux critères sociaux et environnementaux différents.

Actuellement, il n’existe pas de contraintes légales obligeant les industriels à intégrer l’hydrogène renouvelable ou bas carbone. Une décision européenne imposant l’utilisation d’un pourcentage minimal d’hydrogène renouvelable pourrait accélérer son adoption dans les processus industriels. Cependant, cette mesure nécessite que les conditions opérationnelles et économiques de l’hydrogène soient prêtes, c’est-à-dire que l’offre soit suffisamment accessible et compétitive. Cette solution représente un levier potentiel à moyen terme, car elle nécessite un temps d’adaptation du marché. De plus, ce type de réglementation pourrait poser des problèmes d’acceptabilité pour les industriels et créer des distorsions de concurrence.

En outre, au-delà de l’adoption de la technologie hydrogène par les utilisateurs, un cadre réglementaire est nécessaire pour les producteurs afin de normaliser la définition de l’hydrogène vert et de s’aligner sur l’intégration ou non de l’hydrogène d’origine nucléaire. La stabilisation de cette qualification est essentielle pour assurer la viabilité opérationnelle et économique des industriels et des producteurs, notamment en vue de l’ambition de la France d’exporter sa production.

Conclusion

La réussite de la décarbonation industrielle par l’hydrogène repose principalement sur les investissements réalisés et la coordination des stratégies européennes, nationales et territoriales. La collaboration entre les acteurs et l’impulsion des autorités publiques sont essentielles pour développer un marché de l’hydrogène compétitif et atteindre les ambitions françaises de transition énergétique et de réindustrialisation

Source

[1] Ministère de l’économie, des finances et de la souveraineté industrielle et numérique, Industrie : vers une nouvelle stratégie hydrogène pour la France (En savoir plus), Février 2023

[2] France Hydrogène - Trajectoire pour une grande ambition hydrogène à 2030 ; 2022

[3] Hydrogène dans le secteur industriel : un axe fort du plan France 2030, Vie publique, Décembre 2022

[4] Chapitre 11 L’Hydrogène, RTE, Juillet 2024

[5] Commission kick-starts work on a new pilot mechanism to boost the hydrogen market, European Commission, Juin 2024

[6] H2 Valley map

[7] Clean Hydrogen Monitor, rapport de l’association Hydrogen Europe 2023 sur l’économie de l’hydrogène à horizon 2030

[8] Article de PwC « L’hydrogène : un « or » vert pour la transition énergétique ? »

[9] European Hydrogen Observatory, The European hydrogen market landscape, Novembre 2023

[10] European Hydrogen Observatory, The European hydrogen market landscape, Novembre 2023

[11] Hydrogen Tech World, Electrolysis technologies and LCOH: current state and prospects for 2030, Avril 2023

[12] Results in Engineering, Volume 20, Hydrogen production by water electrolysis technologies: A review, Décembre 2023

[13] IEA, Electrolysers

[14] Académie des technologies, Y aura-t-il trop d’électrolyseurs en 2035 en France pour la demande prévisible ?, Janvier 2024

[15] IEA, The clean hydrogen future has already begun, Avril 2019

[16] IEA, Northwest Europe Hydrogen Monitor 2024, Mai 2024

[17] European Hydrogen Backbone: a European hydrogen infrastructure vision covering 28 countries, Avril 2022

[18] Hydrogen Europe CEO Jorgo Chatzimarkakis Euractiv Op-Ed, Hydrogen Europe, Octobre 2023